Блог им. ValeriyFXClub |ФРС придется действовать раньше срока: рубль ждет девальвация

- 22 апреля 2021, 12:14

- |

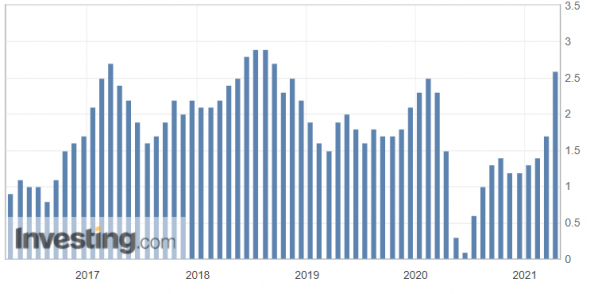

В монетарной политике ФРС закладывает инфляцию на 2021-23 гг. ниже 2% с умеренным повышением выше этого уровня текущей весной, что позволит регулятору удерживать ключевые ставки на низких значениях долгое время для сохранения импульса восстановления. Однако сильный рост цен может смешать все карты и вынудить Джерома Пауэлла ужесточить монетарную политику раньше срока.

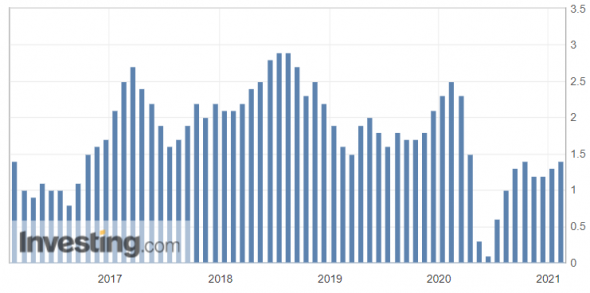

Уровень инфляции, % (г/г)

Уже сейчас индекс потребительских цен в США находится «умеренно выше» 2%, однако многие экономисты сходятся во мнении, что это лишь первые росточки надвигающейся ценовой бури. Розничные цены в марте выросли сразу на 0,6% по сравнению с февралем, что явилось самым большим разрывом с 2012 года. При этом крупнейшие производители товаров общего потребления выпустили предупреждение о готовящемся повышении отпускных цен. Так, Procter & Gamble объявил о подорожании подгузников и средств личной гигиены в пределах 3-8% в зависимости от бренда к середине сентября. Аналогичные заявления сделали Kimberly-Clark (Huggies) и General Mills (Cheerios).

( Читать дальше )

- комментировать

- 1.9К | ★1

- Комментарии ( 4 )

Блог им. ValeriyFXClub |Укрепление иены может оказаться недолгим

- 20 апреля 2021, 11:49

- |

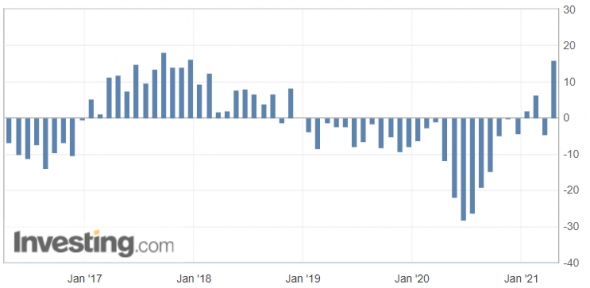

Японская иена получила мощный импульс для укрепления после публикации сильных показателей экспорта: рост в марте оказался самым сильным за последние три года и составил 16,1%. Свыше трети всего спроса на японскую продукцию предоставил Китай, лучше всех справившийся с эпидемией.

Объем экспорта Японии, % (г/г)

Хороший рост также демонстрируют отгрузки в США. В исследовательском институте Мэйдзи Ясуда считают, что восстановление экономики за счет дополнительных стимулирующих пакетов Байдена подтолкнет потребительскую активность и спрос на японские товары. Это непосредственно повлияет на покупки японской иены для международных расчетов. Вчера после выхода позитивных отчетов иена окрепла на 0,7%.

( Читать дальше )

Блог им. ValeriyFXClub |Евро подешевеет: ЕЦБ увеличивает QE

- 23 марта 2021, 11:29

- |

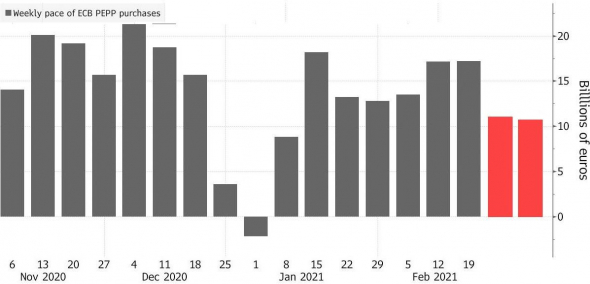

Угроза медленного экономического восстановления вынудила ЕЦБ отказаться от снижения объемов покупок облигаций и перейти к более решительным мерам. Это обстоятельство вкупе с повышением прогноза ВВП США и риском преждевременного подъема ставок ФРС приведет к снижению пары EURUSD в долгосрочной перспективе.

В начале марта слова Кристины Лагард разошлись с делом: обещая увеличить объемы покупок облигаций, фактически ЕЦБ их сократил до €10 млрд в неделю.

В рамках PEPP (Pandemic Emergency Purchase Program) ЕЦБ закупает государственные облигации стран еврозоны от Франции до Эстонии, но в разных пропорциях. Наибольшую долю имеет Германия – производственный флагман Европы. Снижение объемов закупок привело к нежелательным последствиям для регулятора – доходность европейских облигаций продолжила рост.

( Читать дальше )

Блог им. ValeriyFXClub |Прогноз основных экономических показателей от ФРС

- 18 марта 2021, 10:58

- |

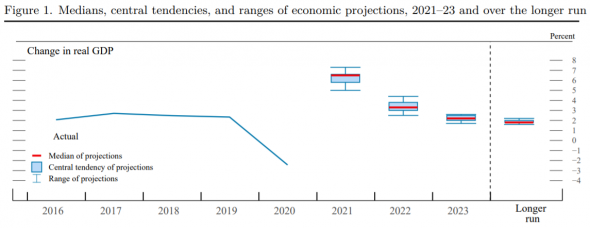

17 марта прошло заседание FOMC, на котором приняли решение о сохранении кредитно-денежной политики, и спрогнозировали развитие американской экономики на 2021 – 2023 гг. Показатели оказались весьма оптимистичными.

Джером Пауэлл практически слово в слово повторил свое предыдущее выступление, связав основные риски экономического развития с распространением коронавируса. При этом регулятор положительно оценивает динамику роста цен и сокращения безработицы, целевые уровни также остались без изменений.

ФРС прогнозирует рост ВВП до 6,5% в 2021 году с последующим снижением до 2,2% в 2023 году. При этом безработица к концу текущего года должна снизиться до 4,5%, а к 2023 году составить всего 3,5%.

Таким образом, в ближайшие три года экономика США полностью восстановит свои позиции. Несмотря на большой приток ликвидности и продолжающуюся скупку облигаций в объеме от $120 млрд, регулятор не видит причин для роста инфляции выше целевого показателя. В 2021 году инфляция не превысит 2,5% (что соответствует желаемому уровню «умеренно выше 2%»), а уже в следующем году может опуститься ниже 2%.

( Читать дальше )

Блог им. ValeriyFXClub |На валютном рынке ожидается повышение волатильности

- 05 марта 2021, 11:56

- |

В четверг Джером Пауэлл намекнул на возможность преждевременного ужесточения монетарной политики, что является бычьим сигналом для американской валюты. Однако уже в эти выходные Сенат может одобрить новый антиковидный план и выбросить на рынок триллионы долларов. Рост денежной массы сулит ослабление доллару США.

Вакцинация идет полным ходом, из-за чего регулятор надеется на полное восстановление экономики в ближайшем будущем. По мнению Пауэлла, уже этим летом потребительские цены могут достичь желаемого показателя – умеренно выше 2%.

При этом глава ФРС подчеркнул, что экономика далека от перегрева и сейчас нет необходимости повышать ставки. Тем не менее рынку хватило намека на изменение в монетарной политике, чтобы за сутки доходность 10-летних казначейских облигаций выросла с 1,48% до 1,56%, а евро потерял около 100 пунктов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс